正保远程&中公教育,一代落寞一代兴起

正保远程教育8月14日发布2019财年第三季度业绩,报告期内实现净营收6170万美元,同比增长30.2%,净利润同比增长84.1%至940万美元。在大幅增长的营业收入和净利润的情况下,本该上扬的股价却仍然步步下跌,自业绩发布当天至今,最大跌幅一度接近10%。

而同属于职业考试赛道的中公教育却呈现完全不同的景象。2019年上半年,中公教育营业收入36.37亿元,同比增长约48.79%,归母净利润4.93亿元,同比增长约132.18%。当日股价开盘即增长超过1%,突破15元./股。

趁着国内财经人才的东风,以中华会计网校为核心的正保远程快速发展。8年间,正保远程收购了“税务网校”和“自考365”,开通了“法律教育网”、“医学教育网”、“建设工程教育网”、“外语教育网”、“职业培训教育网”和“中文教育网”,成立了“中小学教育网”和“IT教育网”。

至此,正保远程的产品已经出具雏形。在2007年接受了晨兴创投和兰馨亚洲的投资后,2008年正保远程在美国纽约证券交易所正式挂牌,成为当时国内第一家远程教育上市公司。上市后的正保远程股价一直在5美元以下徘徊,2013年旗下医学教育网年收入超过5000万元,次年突破亿元,2014年2月正保远程的股价达到了历史最高值23.56美元。

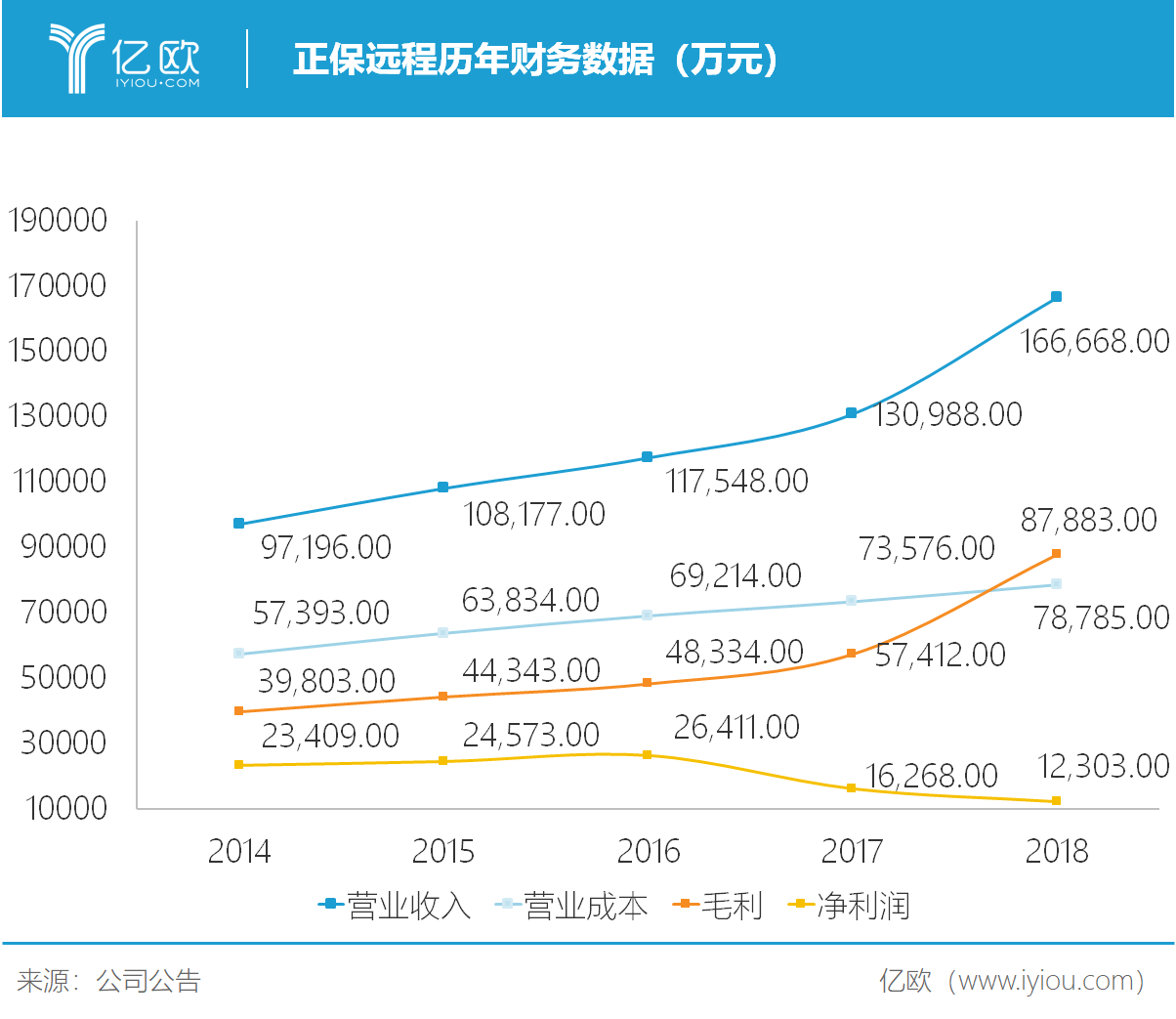

然而,2014年的高光时刻并没有维持太久,在两年之后,正保远程的净利润就呈现了下滑趋势,虽然营业收入、毛利润因为会计模拟软件销售的快速增长出现了增速由10%到30%的变化,但是20%-40%增速的销售费用却阻碍了正保远程的增长。加之录播课的版权保护问题和2017年会计从业资格证书取消,市场对正保远程未来的发展产生了质疑,股价从2014年的峰值下降到5-6美元,降幅超过了70%。

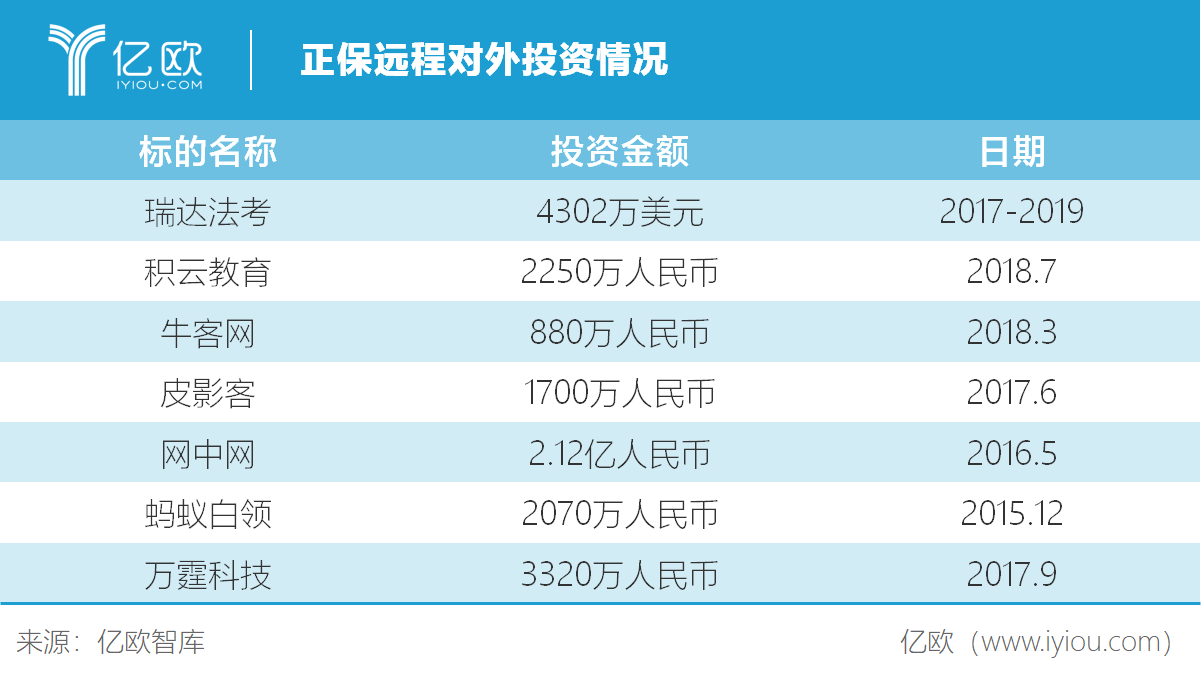

或许也是看到了财会类课程的增长乏力,正保远程开始通过对外投资试图扩充品类增强实力。从法律培训的瑞达法考到建筑培训的万霆科技,正保远程的近年来的对外投资总额超过6.8亿人民币,大约相当于正保远程一年的营业收入。作为国内最早的一批上市的教育企业,“成也财会,败也财会”或许能形容正保远程的资本之路,面对越来越接近的“行业天花板”,正保远程的未来并没有那么乐观。

而1999年创业,2000年进入公务员考试培训的中公教育与正保远程有着不一样的发展路径。截至2019年上半年,中公教育在全国31个省市、319个地市建立了880家直营分部和学习中心,共有员工30000余名,其中11604是名全职教师。

中公教育的产品在发展的过程中,围绕人才招录培训逐渐增加了各类职业资格认证培训内容,产品形式也从传统的线下面授逐步发展到了线下线上相结合的“双师模式”。而同为职业考试的另一头部企业华图教育的产品则集中在政府机构或事业单位的考试培训,有选择性的扩展少数执业资格考试培训。

中公教育与华图教育在资本市场的尝试几乎呈现了两个极端。华图教育自2012年起就尝试上市,从主板到新三板,再到两次尝试借壳再度冲击A股,最后一次是2018年10月在港将所递交上市材料失效。而最新的消息,华图教育与上市公司山鼎设计正在筹划股权转让事宜,或可能再次尝试借壳上市。

中公教育则鲜少在资本市场发出声音,但2018年底作价185亿一举借壳亚夏汽车登陆A股市场,相比于华图教育似乎幸运了许多。但良好的收益情况也让市场逐步认可了中公教育的价值。2018年中公教育产生营业收入62.37亿元,净利润11.53亿元,最新市值也突破900亿元。

从正保远程到中公教育,职业教育板块在资本市场经历着潮起潮落。一面是不断接近的天花板带来股价的层层下跌,一面是看似饱和的市场却支撑起净利润超过100%的快速增长,同样的深耕单一领域,却有人落寞有人积极。但职业教育特别是考试类培训,扩科促增长是已经是每个企业的“必选题”,或许职业教育下一个“逐鹿江湖”的故事才刚刚开始。

朴新教育&新东方在线,并购与在线困局难解

K12教育培训行业由于管理半径和各地教材的差异,导致全国教培机构的分布相对分散,以2017年市场规模为基,目前市场上前五大教培机构(新东方、好未来、卓越教育、学大教育、精锐教育)的市占率(CR5)总和仅为4.7%。因此,教培行业存在很大的行业整合机会。

曾经是新东方高的管沙云龙看到了这样的机会,在2014年创业成立朴新教育,并将“收购管理”这一策略贯穿始终。朴新教育的官网显示,朴新旗下品牌有56个,包括了环球教育、啄木鸟教育等品牌,覆盖城市超过了30个。2008年6月,朴新教育在纽交所挂牌上市的同时也引发了市场对于朴新教育模式的讨论。

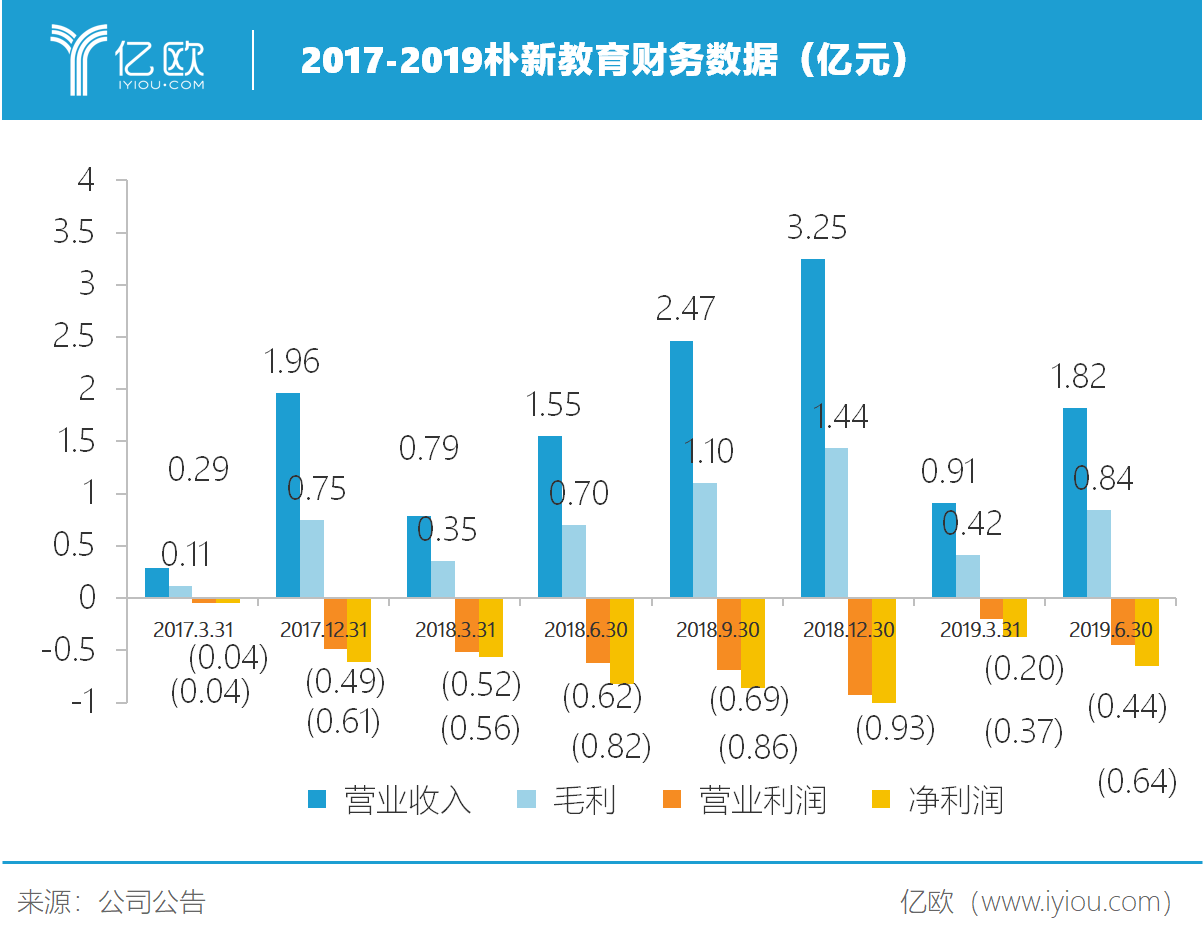

朴新教育不久前发布2019财年第二季度业绩公告,经调整归属于母公司净亏损为人民币6,070万元,较2018年第二季度减少14.4%,与减少的亏损不同,朴新教育当期净收入为人民币6.329亿元,较2018年第二季度增长19.1%,学生招生人次也从2018年第二季度的519,962人增长39.5%至725,118人。收入不断增长,却连连亏损,真实的财务数据让“收购管理”模式的弊端显现。

曾有分析指出,朴新教育的商业逻辑是用2-3倍的价值收购地方机构,然后通过管理赋能使其价值成为收购前的4-5倍,最终在资本市场上定价为初始的9-10倍从而获利。这种模式从一开始就埋下了隐患,这一点在朴新教育的财务表现明显。

从毛利率来看,朴新教育的毛利水平在38%-46%左右徘徊,而新东方的毛利水平,则在50%左右。产生这种因素是连环效应,被收购的企业在被收购的时点存在一定的问题,不足以支撑发展,因而朴新教育可以用相对较低的估值完成收购,然而从根本上解决被收购企业的问题却需要时间和管理的沉淀,因而在短期内很难可快速提升企业经营结果,从而拉低了整体的毛利水平。

另一方面,从销售费用和管理费用占营业收入的比例来看,朴新教育销售费用占比在27%-35%之间,管理费用在27%-50%之间,同样与新东方做比较,新东方的销售费用占比约为15%左右,管理费用占比在30%左右,可以看出低估值下的被收购企业不但在招生上需要更重的投入,同时还为朴新教育带来管理上的压力。

通过收购的方式进行扩张本无可厚非,然而当以收购为主要业务之时,企业的投资眼光和整合能力成为至关重要的因素,单纯寄希望于快速收购扩大规模,朴新教育上市以来股价跌幅超过50%以上或许就是前车之鉴。收购后的管理是教育企业需要补上的一课。

8月16日,港股在线教育第一家新东方在线公布2019财年业绩数据,全财年总营收9.18亿元,同比增长41.3%。然而同比63.3%增长的营业成本和98.2%增长的销售和营销支出没能让新东方在线维持住盈利的优势,当期亏损约6411万元,去年同期为盈利8203万元。

与朴新教育不同,新东方在线虽然出现了由盈转亏,但在业绩公告之后,股价迎来快速上涨,从10港元/股仅用3天就突破12港元/股。此次股价的上涨与新东方在线同时宣布继续加码K12教育不无关系。根据财报披露,新东方在线K12教育付费学生人次从18.5万增长至57.2万,增幅高达309%,其中东方优播课程的付费学生人次同比增加316.1%。

东方优播是以小班课模式向低线城市提供直播课程的K12教培企业。东方优播的CEO小狼曾表示,东方优播整体的商业逻辑即希望从最开始就保持盈利状态,不陷入在线教育的结构性亏损陷阱之中。

而在2019财年,东方优播已经进入15个省的63个城市,而2020财年最新的计划是进入40-50个城市,比原计划30个城市提速不少。此次发布业绩公告的同时,新东方在线同时宣布以0.94亿元收购东方优播剩余49%股权,成为新东方在线全资子公司。

新东方在线由盈转亏却引发市场看好的预期,一定程度上反映出,市场并不拒绝亏损。但是,企业未来发展的预期需要更多支撑,一个漂亮的故事还不够,还需要实践的支撑。

从正保远程到中公教育,职业教育企业在一波波中国人口红利中逐渐走上资本市场的舞台。当从单品类向多品类扩展之时,行业的竞争打开了行业新的战场。从朴新教育的收入增加股价下跌,到新东方在线的由盈转亏股价上扬,K12教培市场机会很多但风险也不小,企业期望获得市场的认可或许需要更多的努力。